Baust Du Dein Vermögen gut auf oder nicht? Oder ist es Dir egal, Hauptsache Du hast immer genügend Geld auf dem Konto? Der Vermögensaufbau entscheidet, wie Du leben wirst.

Letzteres ist eine vernünftige Einstellung, zumindest, wenn Du in der letzten Phase Deines Lebens bist. Denn dann kannst Du überblicken, was noch alles auf Dich zukommt. Ansonsten ist es vermutlich schon wichtig zu wissen, wie gut oder schlecht Du Vermögen aufbaust. Nur damit kannst Du rechtzeitig gegensteuern und letztlich am Ende zu einem guten Ergebnis gelangen. Je später Du zu dieser Erkenntnis kommst, desto schwieriger wird es die geeigneten Maßnahmen zu ergreifen. Außerdem wird die verbleibende Zeit kürzer und damit alles schwieriger.

Es ist jedoch nicht einfach zu entscheiden, ob Du mit dem Vermögensaufbau gut vorankommst. Dazu muss zunächst das Vermögen zu verschiedenen Zeitpunkten bestimmt und anschließend der Fortschritt zwischen diesen Zeitpunkten bewertet werden. Unabhängig von der Genauigkeit ist es jedoch wichtig, dass Du Deinen Fortschritt auf irgendeine Art und Weise misst, damit Du eben eine Rückmeldung bekommst, wie Du unterwegs bist. Es geht dabei jedoch nicht ausschließlich um die Rendite, sondern auch um den enthaltenen Sparanteil. Denn nur beides zusammen führt zur dem notwendigen Wachstum und dieser Vermögensaufbau entscheidet dann über Deinen Wohlstand.

Der Vermögensaufbau entscheidet auf lange Sicht

Was ist also der Maßstab, mit dem Du das Wachstum Deines Vermögens messen möchtest? Hierzu gibt es verschiedene Formeln, welche angewendet werden können. Mit jeweils verschiedenen Prämissen, welche diesen zugrunde liegen. Letztlich musst Du Dich für eine entscheiden, aber es ist nicht wirklich wichtig, weil es eben nur um die Orientierung geht und die Ergebnisse ähnlich sind.

Im Buch „The Millionaire next door“ verwendet Stanley die Formel Bruttoeinkommen durch 10 geteilt durch Lebensalter, um diese Unterscheidung vorzunehmen. Er kam durch Empirie auf diesen Zusammenhang, weil die meisten seiner interviewten Millionäre über dieser Grenze lagen. Allerdings hat diese nach meiner Sicht zwei Nachteile. Erstens betreffen seine Untersuchungen die amerikanische Gesellschaft mit ihren Einkommen und Steuern. Und zweitens kommen in jungen Jahren meines Erachtens zu hohe Beträge heraus, denn jemand Mitte 20 mit den ersten Einkommen hat kaum die Möglichkeit, selbst diese Beträge angespart zu haben. Der Fairness halber ist zu sagen, dass er nur mit Millionären gesprochen hat und deren durchschnittliches Alter rund um das 60. Lebensjahr lag. Dieses Alter wäre jedoch für den Vermögensaufbau viel zu spät.

Jeder kann sich seinen Maßstab bauen

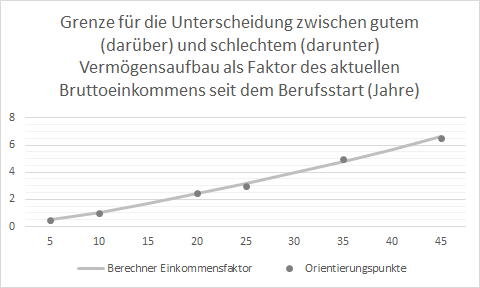

Auf die deutsche Gesellschaft übertragen und mit Sparquoten sowie Renditen hinterlegt kommt für mich eine andere Kurve heraus. Diese ist nicht am Alter, sondern der Dauer seit dem Berufsstart, also des ersten Einkommens, festgemacht. Jemand dessen Berufsleben erst mit 40 Jahren beginnt kann dadurch ein besserer Vermögensbilder sein als jemand mit geringerem Vermögen, der früher zu Arbeiten begonnen hat. Der Vorteil des frühen Beginns beim Vermögensaufbau ist davon unabhängig.

Eine ähnliche Kurve, die regelmäßige Sparraten zu einem festen Zins investiert ist in der Grafik eingezeichnet. Besondere Punkte sind markiert und können als Orientierung verwendet werden, ohne die genauen Zahlen kennen zu müssen. Nach 5 Jahren reicht damit bereits ein Vermögen in Höhe von 50% des Bruttoeinkommens aus, um ein guter Vermögensbilder zu sein. Dem gegenüber stünde nach Stanley im Alter von 25 Jahre bereits das 2,5-fache Bruttoeinkommen gegenüber, vielleicht sogar mehr als das gesamte Nettoeinkommen in diesem Zeitraum.

Nach 10 Jahren müssten es jedoch schon 100% sein. Dennoch ist dies eine Zahl, die noch wesentlich leichter erreichbar ist also die folgenden, weil der Sparanteil einen großen Teil ausmacht. Nach 20 Jahren allerdings bereits 250% und nach 25 Jahren sogar 300% zu erreichen geht in der Regel nicht mehr nur mit Sparen. Hier kommt die echte Vermögensbildung ins Spiel, bei der durch das Vermögen weiteres Vermögen erarbeitet wird. Orientierungsgrößen für 35 und 45 Jahre wären 500% und 650%, hier kommt die exponentielle Entwicklung der Vermögensrendite voll zum Tragen.

Arbeite systematisch, es lohnt sich!

Du kannst den Gedanken jetzt zur Seite legen und Dir sagen, dass es nicht wichtig ist. Deine Entscheidung, aber vielleicht kommt der Punkt, an dem Du Dich ärgerst, weil Du Dich nicht früher damit beschäftigt hast. Die Chance dafür sind nirgendwo höher als beim eigenen Vermögen. Denn die hier verlorene Zeit lässt sich nicht mehr aufholen. Denke daran, der Vermögensaufbau entscheidet, ob Du entspannt in die Zukunft blicken kannst.

Deshalb, ermittle Dein Vermögen, am besten gründlich mit Hilfe einer Vermögensbilanz. Dann vergleiche Dich mit der Linie der Grafik, in der auch wichtige Checkpunkte wie eben beschrieben eingezeichnet sind. Liegst Du unter der Linie, so überlege, warum dies der Fall ist. Sparst Du zu wenig? Erzielst Du zu wenig Ertrag aus Deinem ersparten Vermögen? Vergesse auch nicht die Einnahmen-Seite, weil Du durch einen Nebenjob Dein Einkommen kurzfristig erhöhen kannst. Das zusätzlich Einkommen hilft Dir nicht bei der Vermögenshöhe, sondern bei guter Anlage sorgt es auch für zusätzliche Erträge.

Liegst Du über der Linie, dann ist bis jetzt alles gut gelaufen. Wenn Du nicht übermäßig viel gespart hast, also nur einen konstanten Anteil Deines Einkommen, dann kannst Du optimistisch in die Zukunft blicken. Wenn nicht, dann ist jetzt der Zeitpunkt, Dich näher mit Deiner Vermögensrendite zu beschäftigen und diese zu steigern. Eine gute Finanz-App begleitet Dich auf diesem Weg.