Die Inflation ist kein Problem, wenn sie niedrig ist. Selbst wenn sie hoch ist, kann sie über Steigerungen des Einkommens und des Vermögens ausgeglichen werden. Aber daraus ergeben sich zwei Probleme, die sie bedrohlich machen. Das erste ist, dass das Einkommen ab dem Ruhestand nicht mehr ansteigen kann und damit alleine die Steigerung des Vermögens ausreichen muss. Das zweite Problem ist, dass ab diesem Zeitpunkt die Rendite des Vermögens zusätzlich noch den Verzehr abdecken muss. Dies muss zwar nicht vollständig geschehen, weil ein gewisser Verzehr akzeptabel ist, aber dennoch birgt er große Risiken. Deshalb, Inflation ist bedrohlich, und es zeigt sich im Detail umso mehr!

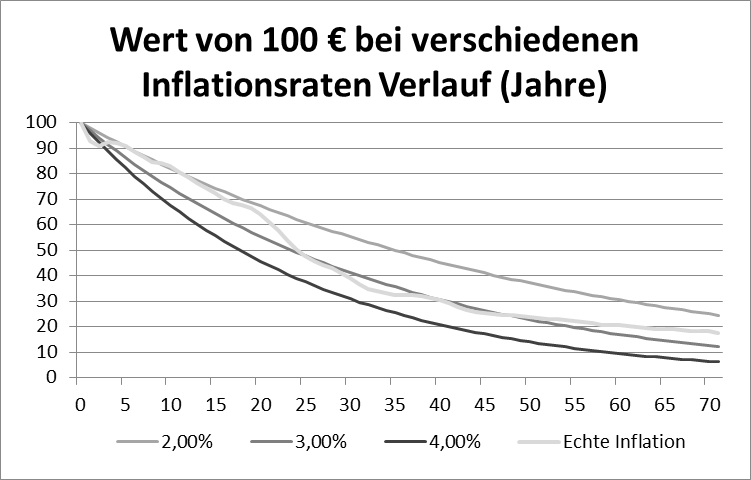

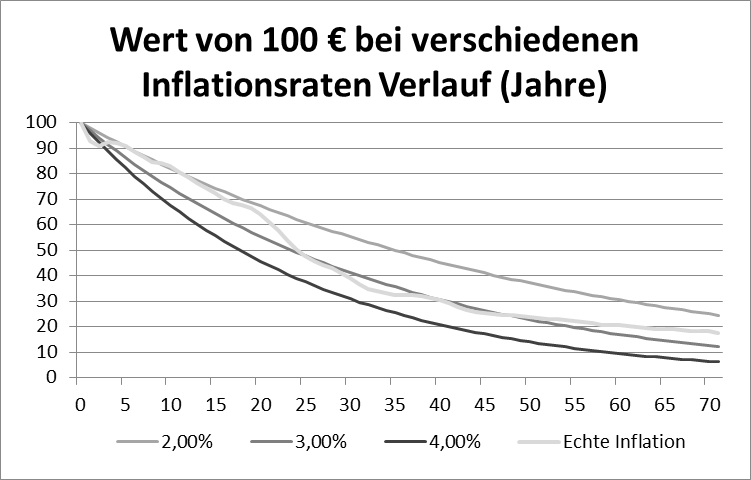

Dafür muss zunächst die Situation über das gesamte erwachsenen Leben analysiert werden. Bei einer Annahme einer Inflation in Höhe von 2% sinkt der Wert des Geldes in 70 Jahren auf 25%. Für 100 € können also nur noch Güter im Wert von knapp 25 € gekauft werden. Bei einer Inflation von 3% sind es nur noch gut 12 € und bei 4% sogar nur noch gut 6 €.

Dafür muss zunächst die Situation über das gesamte erwachsenen Leben analysiert werden. Bei einer Annahme einer Inflation in Höhe von 2% sinkt der Wert des Geldes in 70 Jahren auf 25%. Für 100 € können also nur noch Güter im Wert von knapp 25 € gekauft werden. Bei einer Inflation von 3% sind es nur noch gut 12 € und bei 4% sogar nur noch gut 6 €.

Die tatsächliche Information lag in der Regel zwischen den Kurven. Es ist gut zu erkennen, wo diese höher war, wenn die Linie steiler abfällt, und wo niedriger. Besonders in den letzten Jahren war die Inflation glücklicherweise sehr niedrig.

Deshalb ist Inflation bedrohlich

Die Inflation ergibt sich aus den Preissteigerung sehr vieler Produkte eines Warenkorbs. Damit ist diese aber selten genau 2% und schon gar nicht viele Jahre hintereinander. Das macht es schwieriger, die Wirkung der Inflation einzuschätzen. Zunächst hilft es jedoch, den Durchschnitt zu berechnen und dieser war in den letzten 70 Jahren 2,52%. Damit liegt der Wert ziemlich genau zwischen den beiden Linien von 2% und 3%.

Neben der Höhe macht es daher einen Unterschied, wie die Linie schwankt. Um am Ende den Durchschnitt zu ergeben, liegt die Linie eben manchmal darüber und manchmal darunter. Interessant ist jedoch, wie weit sie sich vom Durchschnitt entfernt und wann diese Zeitpunkte sind.

Neben der Höhe macht es daher einen Unterschied, wie die Linie schwankt. Um am Ende den Durchschnitt zu ergeben, liegt die Linie eben manchmal darüber und manchmal darunter. Interessant ist jedoch, wie weit sie sich vom Durchschnitt entfernt und wann diese Zeitpunkte sind.

Es ist gut zu sehen, dass die Inflation zwischen -2% und 7% geschwankt hat. Sogar über 10-Jahres-Zeiträume lag die Schwankung immer noch zwischen 1% und gut 5%. Der Unterschied des Geldwertes von ursprünglich 100 € nach 10 Jahren liegt dann zwischen gut 90 € und nur 61 €. Deutlich wird aber auch, dass die letzten 20 Jahre waren schon ein sehr guter Zeitraum für die Geldwertstabilität.

Der Zeitpunkt macht die Inflation bedrohlich

Um zu verstehen, welchen Einfluss der Zeitpunkt der Inflation hat, muss zunächst verstanden werden, wie die Inflation über das gesamte Leben wirkt. Denn die Inflation betrifft nur die Ausgaben. Die Einnahmen aus Arbeit dagegen hängen von Lohnerhöhungen oder Mehrarbeit ab und die Entwicklung des Kapitals von der erzielten Rendite. Außerdem verändert sich die Höhe des Vermögens über die Lebenszeit und die Einnahmen aus Arbeit endet hoffentlich deutlich vor dem Lebensende.

Um die Auswirkung der Inflation zu verschiedenen Zeitpunkten zu begreifen, nutzen wir einfach ein beliebiges Einkommen mit fiktiven Gehaltserhöhungen. Zusätzlich ist noch die Sparleistung und Rentenzahlungen eingetragen, außerdem den Lebenshaltung. Bei der Berechnung gehen wir davon aus, dass das Arbeitseinkommen und die Rentenzahlungen mit der Inflation steigen, aber 1% niedriger. (Ausführlicher findest Du die Betrachtung hier.)

Um die Auswirkung der Inflation zu verschiedenen Zeitpunkten zu begreifen, nutzen wir einfach ein beliebiges Einkommen mit fiktiven Gehaltserhöhungen. Zusätzlich ist noch die Sparleistung und Rentenzahlungen eingetragen, außerdem den Lebenshaltung. Bei der Berechnung gehen wir davon aus, dass das Arbeitseinkommen und die Rentenzahlungen mit der Inflation steigen, aber 1% niedriger. (Ausführlicher findest Du die Betrachtung hier.)

Danach teilen wir die Inflation in verschiedene Zeiträume auf. In der ersten Variante “Früh” ist die Inflation 30 Jahre hoch und anschließend 40 Jahre niedrig. Erst 40 Jahre niedrig und dann 30 Jahre hoch soll die zweiten Variante “Spät” sein. In der dritten und letzten Variante “Mitte” erst 20 Jahre niedrig, dann 30 Jahre hoch und anschließend wieder 20 Jahre niedrig. Wie nicht anders zu erwarten ist die Inflation in allen Varianten mit durchschnittlich 2,695% gleich hoch. Es ist gut zu sehen, dass die Gegenwert von 1 € nach 70 Jahren in allen Varianten gleich bei rund 6,50 € liegt.

Danach teilen wir die Inflation in verschiedene Zeiträume auf. In der ersten Variante “Früh” ist die Inflation 30 Jahre hoch und anschließend 40 Jahre niedrig. Erst 40 Jahre niedrig und dann 30 Jahre hoch soll die zweiten Variante “Spät” sein. In der dritten und letzten Variante “Mitte” erst 20 Jahre niedrig, dann 30 Jahre hoch und anschließend wieder 20 Jahre niedrig. Wie nicht anders zu erwarten ist die Inflation in allen Varianten mit durchschnittlich 2,695% gleich hoch. Es ist gut zu sehen, dass die Gegenwert von 1 € nach 70 Jahren in allen Varianten gleich bei rund 6,50 € liegt.

Die Unterschiede sind deutlich

Ohne Inflation beträgt das Einkommen muss das aus den Sparraten aufgebaute Vermögen einen Ertrag in Höhe von 156.800 € abwerfen, entsprechend einer Rendite von 1,916%. Mit der Inflation von Variante 1 “Früh” ist plötzlich ein Ertrag in Höhe von knapp 3.360.000 € notwendig, entsprechend einer Nettorendite in Höhe von 4,514%. In der Variante 2 “Spät” sinkt zwar der Ertrag, aber auch die Sparraten, weshalb schon 5,443% Rendite notwendig sind. Zuletzt sind es in Variante 3 “Mitte” sogar 6,041% notwendige Rendite.

Ohne Inflation beträgt das Einkommen muss das aus den Sparraten aufgebaute Vermögen einen Ertrag in Höhe von 156.800 € abwerfen, entsprechend einer Rendite von 1,916%. Mit der Inflation von Variante 1 “Früh” ist plötzlich ein Ertrag in Höhe von knapp 3.360.000 € notwendig, entsprechend einer Nettorendite in Höhe von 4,514%. In der Variante 2 “Spät” sinkt zwar der Ertrag, aber auch die Sparraten, weshalb schon 5,443% Rendite notwendig sind. Zuletzt sind es in Variante 3 “Mitte” sogar 6,041% notwendige Rendite.

Das bedeutet, um eine Inflation von 2,695% auszugleichen, muss die Rendite auch um rund 2,6% ansteigen, also ungefähr die Höhe der Inflation. Aber nur, wenn die Inflation der Variante 1 “Früh” entspricht, also voll während des Arbeitslebens. Ist sie dagegen wie Variante 2 “Spät”, nach dem Arbeitsleben, dann ist schon fast 1% mehr nötig. Die Inflation ist bedrohlich in Variante 3 “Mitte”, weil zu Beginn der hohen Inflation noch nicht genug Vermögen vorhanden ist und die Hälfte nach dem Arbeitsleben kommt.

Unterschätze nie die Inflation

Nach rund 20 Jahren niedriger Inflation sollte also gerade die Generation im Alter von rund 50 Jahren hart getroffen werden, wenn die Inflation ein paar Jahre bleibt. Insbesondere, weil in den Daten oben die hohe Inflation mit 5% angesetzt ist und nicht mit 10%, bei gleichzeitig noch niedrigen Zinsen.

Die jüngeren Jahrgänge in den 20ern können dies mit den hoffentlich höheren Zinsen noch besser ausgleichen als die älteren Jahrgänge in den 70ern. Letztere wird die Inflation hart treffen, wenn nicht genügend Vermögen vorhanden ist, um dies auszugleichen.

Aus diesen Überlegungen heraus, Inflation ist bedrohlich. Je höher die Inflation ist, desto schlimmer. Bezüglich des Zeitpunktes ist keine pauschale Aussage zu treffen, die hängt sowohl von Deinem Alter als auch von Deinem Vermögen ab, bzw. den Erträgen, die Du erzielst.

Abgleich mit der Realität

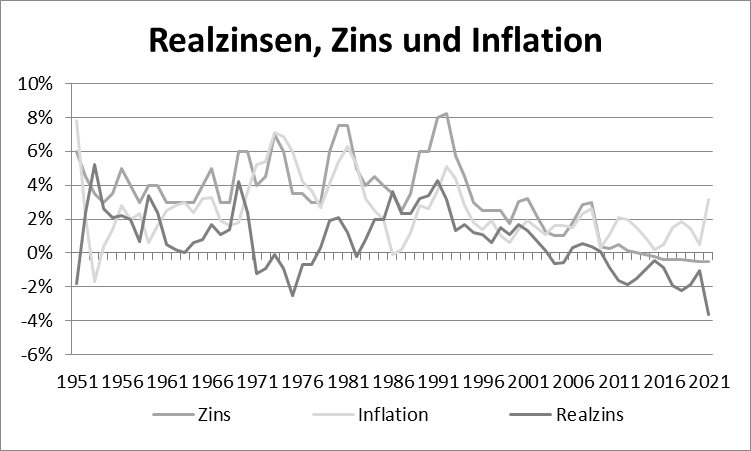

Zuletzt noch einige Gedanken, wie realistisch diese Betrachtung sein könnte. Von 1950 bis 2021 ist das Bruttoinlandsprodukt, also die Wirtschaft, mit durchschnittlich ~5,85% pro Jahr gewachsen. Wie geschrieben betrug die Inflation durchschnittlich ~2,7%, die Zinsen lagen mit ~3,25% leicht darüber. Gerade bei den Zinsen ist jedoch zu bemerken, dass dies die Bundesbank bis 1998 und die europäische Zentralbank ab 1999 betrifft. Die Zinsen waren dabei sehr unterschiedlich, ~4,51% jährlich in D-Mark Zeiten und 0,82% seit dem €.

Wer also in der günstigsten betrachten Variante “Früh” eine Netto-Rendite in Höhe von rund 2% über der Inflation erzielen musste, bekam in der Vergangenheit zumindest 0,5% höhere Zinsen. Dies teilt sich wiederum in knapp 1,5% zu Bundesbank-Zeiten und rund -0,7% während der Zeit der EZB auf.  Die positiven Realzinsen zu Bundesbank-Zeiten waren zumindest Hilfe, die EZB hat schon eher behindert. Aber selbst dem durchschnittlichen noch positiven Realzins von 0,5% in der Vergangenheit stehen heute deutlich negative Realzinsen gegenüber, aktuell rund -7%.

Die positiven Realzinsen zu Bundesbank-Zeiten waren zumindest Hilfe, die EZB hat schon eher behindert. Aber selbst dem durchschnittlichen noch positiven Realzins von 0,5% in der Vergangenheit stehen heute deutlich negative Realzinsen gegenüber, aktuell rund -7%.

Die Inflation ist bedrohlich, weil die Realzinsen mit diesen Annahmen mindestens 2% betragen müssten. Dafür wären aktuell jedoch Zinsen von rund 10% notwendig, wobei für Italien die Finanzierbarkeit der Schulden nur bis höchstens 5% gegeben sein dürfte. Die Bonität von Italien gegenüber Deutschland ist wesentlich schlechter, weshalb Italien dank Unterstützung der EZB nur 2% mehr bezahlen muss. Dies bedeutet jedoch, dass der Leitzins der Euro-Zone nicht über 3% steigen darf. Für positive Realzinsen von 2% muss dafür die Inflation jedoch schnellstens wieder unter 1% fallen. Das ist nicht realistisch, solange es negative Realzinsen gibt.