Es erstaunt Dich vielleicht, aber so ist es. Viele denken, dass das Einkommen der Anker für die Höhe der Ausgaben der Lebenshaltung ist, aber es führt in die Irre. Denn das Leben ist so viel mehr als die Arbeit und die Ausgaben bestimmen das Leben.

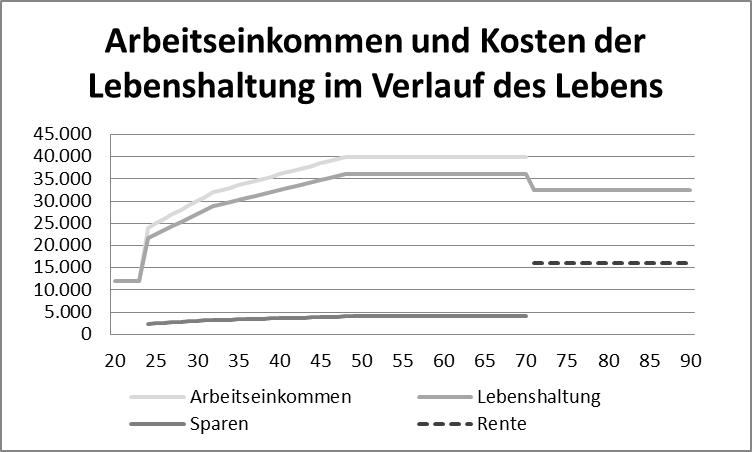

Aber ganz von Vorne. Die klassische Beratung der Finanzindustrie schlägt vor, dass jeden Monat 10% des Einkommens gespart werden sollen. Der Gedanke dahinter ist, mit dem gesparten Geld und den Erträgen daraus den fehlenden Betrag zwischen Rente und Lebensstandard zu decken. Die folgende Grafik veranschaulicht die Situation, wenn nach 4 Jahren Studium die monatlichen Ausgaben 10% unter dem Einkommen liegen und die Rente 40% des letzten Gehalts beträgt. Das ist ein guter Anfang, aber ist es auch sinnvoll?

Die große Frage ist, ob das gesparte Vermögen für die komplette Zeit des Ruhestands die Rente wie gewünscht aufbessern kann. Aber dies hängt natürlich in hohem Maße von der Lebenserwartung ab, ob Du also bspw. im Alter von 75 oder 95 Jahren stirbst. Es ist klar, dass dieses schwer im Voraus zu bestimmen ist, aber lieber zu lang planen, als zu kurz. Im Ergebnis muss deshalb ein anderer Blickwinkel her, der das komplette Leben mit einschließt.

Die Ausgaben für das ganze Leben sind entscheidend

Durch die Politik wird der Eindruck erweckt, das sei beim Renteneintritt anders. Einfach weil ein konkretes Alter vorgegeben wird, von dem nur in bestimmten Fällen nach besonderen Regeln abgewichen werden kann. Aber das ist nicht richtig, weil es komplett Deine Entscheidung ist. Du kannst jeden Zeitpunkt wählen, aber nur, sofern Du es Dir leisten kannst. Das ist der Haken.

Aus den oben genannten Zahlen ergibt sich Folgendes. Wer plant 90 Jahre alt zu werden gibt dabei in Summe vom 20. Geburtstag an gerechnet 2.408.000 € zum Leben samt Sparraten aus, ein hoher Betrag. Wird bis zum 70. Lebensjahr gearbeitet, werden aber bereits 1.760.000 € durch Einkommen und 320.000 € mit Renten verdient, so dass die Sparerträge gut 157.000 € betragen sollten. Ein Zins in Höhe von durchschnittlich 1,916% reicht dafür aus. Alles was zum Leben gebraucht wird, muss eben verdient werden, durch Arbeit oder Kapitalerträge.

Eine gute Finanz-App, die in der Sicht auf die vollständige Vermögensbilanz sowohl den Wert der Arbeitskraft und die Renten als auch die Kosten der Lebenshaltung enthält, zeigt Dir damit Deine aktuelle Rentensituation an. Ist die Summe inklusive Deines Vermögens positiv, muss Du Dir in der Rente keine sorgen machen. Ist sogar die Summe ohne Deine Arbeitskraft positiv, kannst Du sofort aufhören zu arbeiten.

Daran wird deutlich, dass ein früherer Rentenbeginn kein Problem an sich ist. Es muss nur berücksichtigt werden, dass eben ein paar Jahre Arbeitseinkommen fehlen und die Rentenzahlungen geringer ausfallen. Dies kann entweder durch eine höhere Sparleistung oder mehr Kapitalerträge ausgeglichen werden. Wir brauchen an dieser Stelle aber noch gar nicht rechnen, wie viel mehr Du sparen müsstest oder wie hoch der Zins sein müsste, denn vorher betrachten wir noch die Inflation. Dadurch wird umso deutlicher werden, warum die Ausgaben Dein Leben bestimmen.

Die Inflation in der Rentenphase ist teuer

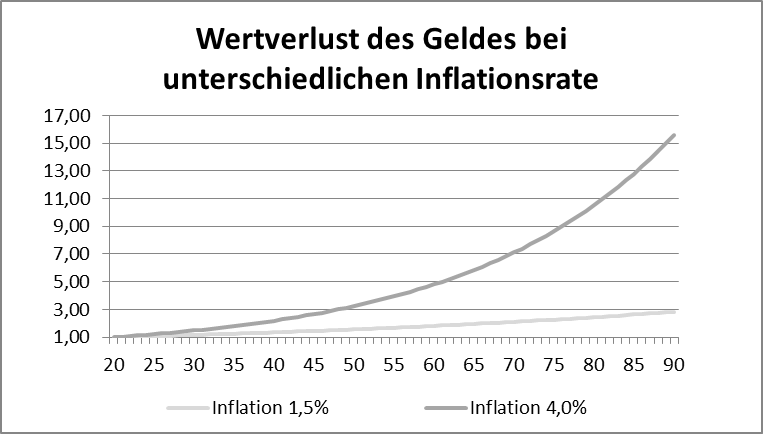

Die Grafik dazu ist relativ einfach, weil die Inflation die Kosten jedes Jahr ein wenig ansteigen lässt. Du musst also etwas mehr bezahlen, um das gleiche zu bekommen. Reichen Dir mit 20 Jahren 1.000 € monatlich für die Lebenshaltung, sind dafür mit 90 Jahren, also 70 Jahre später, bei einer Inflation von 1,5% schon 2.835 € notwendig. Beträgt die Inflation sogar 4%, dann brauchst Du 15.572 € im Monat, um die gleichen Waren zu kaufen. Statt 1.000 €, wenn es keine Inflation gäbe, diese also 0% wäre, benötigst Du also fast 3.000 € oder sogar fast 16.000 €!

Die Grafik dazu ist relativ einfach, weil die Inflation die Kosten jedes Jahr ein wenig ansteigen lässt. Du musst also etwas mehr bezahlen, um das gleiche zu bekommen. Reichen Dir mit 20 Jahren 1.000 € monatlich für die Lebenshaltung, sind dafür mit 90 Jahren, also 70 Jahre später, bei einer Inflation von 1,5% schon 2.835 € notwendig. Beträgt die Inflation sogar 4%, dann brauchst Du 15.572 € im Monat, um die gleichen Waren zu kaufen. Statt 1.000 €, wenn es keine Inflation gäbe, diese also 0% wäre, benötigst Du also fast 3.000 € oder sogar fast 16.000 €!

Jetzt ist der Zeitpunkt gekommen, sich über die Auswirkungen der Inflation und der Steigerungen des Einkommens Gedanken zu machen. Die Steigerungen des Einkommens hängen sicherlich von Deiner Arbeitsleistung und Deiner Karriere ab. Zusätzlich sollte jedoch die Inflation ausgeglichen werden. Denn ansonsten wirst Du ärmer, weil Dein Einkommen im Verhältnis zu den Kosten der Lebenshaltung sinkt.

Selbst wenn das Einkommen stärker als die Inflation steigen sollte, besonders zu Beginn des Arbeitslebens, wirkt es trotzdem über eine kürzere Dauer, weil die Arbeitszeit hoffentlich lang vor der Lebenszeit endet. Zum Zeitpunkt des Renteneintritts steigen nur noch die Kosten der Lebenshaltung, also der Konsum.

Fehlendes Einkommen, weil die Rente eben nicht ausreichen wird, muss dann zusätzlich aus dem Vermögen gedeckt werden; allerdings eben mit einem deutlich größeren. Dieses steigt jedoch nicht mit der Inflation an, sondern nur durch die Erträge, die Du damit erzielst. Diese neue Situation stellt muss kein Problem darstellen, weil üblicherweise die Zinsen mit der Inflation steigen, bzw. die Zinsen angehoben werden, um die Inflation zu senken. Du kannst jedoch nur dann ganz entspannt sein, wenn Deine Rendite mindestens so hoch ist, wie die Inflation. Dann reichen die Erträge aus, um die Inflation auszugleichen.

Deswegen bestimmen die Ausgaben das Leben

Konkret verändert die Inflation die geschilderte Situation deutlich. Bei einer Inflation in Höhe von 1,5% und gleicher Steigerung des Einkommens steigen die Einnahmen auf rund 3.508.000 €. Die Ausgaben jedoch sogar auf rund 4.052.000 €. Die Erträge müssen damit schon 276.000 € erreichen, wofür die erzielte Rendite von 1,916% auf 4,432% steigen muss.

Steigt die Inflation sogar auf durchschnittlich 4%, dann erhöhen sich die Einnahmen auf rund 9.527.000 €. Die Ausgaben allerdings auf 12.541.000 €. Die notwendigen Erträge explodieren dadurch auf rund 2.419.000 € und sind nur noch mit einer Rendite von 5,876% zu erreichen. Zu bedenken ist außerdem, dass die angegebene Rendite nach Steuern sein muss, was die Aufgabe noch zusätzlich erschwert.

Aus den Zahlen wird deutlich, dass die Inflation gerade während der Rentenzeit tückisch ist. Denn Teile der Lebenshaltungskosten dann durch das Vermögen gedeckt werden müssen. Außerdem sollte die Rendite auf das Vermögen immer ein gutes Stück über der Inflation liegen, um überhaupt eine Chance zu haben, im Alter nicht zu verarmen. Wer dann keine oder nur geringe Erträge auf sein Vermögen erzielt, wird es schnell aufbrauchen.

Wie planst Du Dein Leben?

Daher ist nicht das Einkommen die entscheidende Größe für Deine Ausgaben zur Lebenshaltung. Sondern die Ausgaben der Lebenshaltung über Dein gesamtes Leben bestimmen wie lange Du arbeiten musst. Anders herum kannst Du die Lebenshaltung wählen und Deinen Rentenzeitpunkt, womit sich ergibt, wie viel Geld Dir für Dein Leben insgesamt zur Verfügung steht. Von Deiner Rendite hängt dann ab, wie viel Du Netto verdienen und sparen musst, damit Du es wie geplant umsetzen kannst.

Wichtig für Dich ist also, dass Dein gesamtes Budget positiv ist. Anschließend solltest Du Dir Deine Vermögensrendite anschauen, die sich aus Erträgen und Sparraten zusammensetzt. Darin liegt der beste Ansatzpunkt, Deine Situation zum Besseren zu wenden. Beides zeigt Dir die Vermögensheld Finanz-App, bei der Du in den verschiedenen Sichten der Vermögensbilanz außerdem jederzeit Deine aktuelle Rentensituation berechnet bekommst.

Es gibt sicherlich viele Parameter, welche die Planung erschweren. Den Renteneintritt und die Lebenserwartung sowie die sogar jährlich wechselnden Ergebnisse für Inflation, Einkommenssteigerungen und erzielte Vermögensrendite. Allerdings sollen die Zahlen zumindest verdeutlichen, dass es gut ist, den Konsum nicht voll ausreizen. Nicht das Einkommen ist dabei eine Orientierung, selbst wenn es nahe liegt. Die Ausgaben bestimmen das Leben und die gesamten Ausgaben über Dein Leben müssen zum Vermögen passen, am besten mit einem Puffer für unvorhergesehenes. Das entspannt die finanzielle Situation im Leben, zu jeder Zeit, ungemein.

Wer darüber hinaus rechtzeitig anfängt und sich um die Steigerung der Rendite bemüht, kann sogar wesentlich früher in Rente gehen, als geplant. Und genau bei diesem Teil soll der Vermögensheld helfen, indem er nicht nur die Vermögensrendite gut und kontinuierlich berechnet. Sondern er hilft auch, diese durch wirtschaftliches Verhalten und besonders Investieren fortwährend zu verbessern. Anders wird es in der vorauszusehenden Inflation und Zinssituation nur schwer möglich sein, den Lebensstandard auch nach dem Berufsleben zu halten.