Die Investition in Aktien wird oft angepriesen, als gäbe es keine Risiken. Sie steigen langfristig immer und sind ein Schutz vor Inflation. Wenn es überhaupt Risiken gibt, dann höchstens kurzfristig, aber eine langfristige Investition kann gar nicht falsch sein. So eine Behauptung muss letztlich begründet werden und für die Aktienanlage gibt es das Rendite-Dreieck als Begründung. Dennoch sollte jeder nachprüfen, ob eine Begründung auch wirklich geeignet ist. Also, gleichen Aktien die Inflation aus?

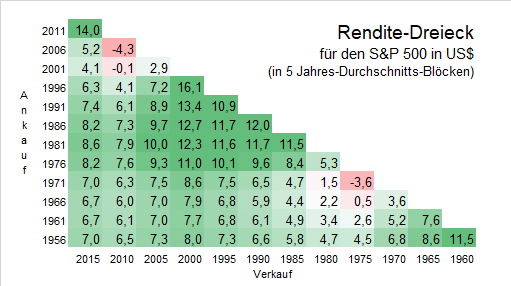

Das Rendite-Dreieck, hier für den S&P 500, zeigt die erzielte Rendite mit einer Anlage, die zu einem bestimmten Zeitpunkt getätigt wurde und für eine bestimmte Dauer gehalten wurde. Auf der senkrechten Achse sind die Zeitpunktes des Ankaufs, während sich auf der waagrechten Achse die des Verkaufs befinden.

Das Rendite-Dreieck, hier für den S&P 500, zeigt die erzielte Rendite mit einer Anlage, die zu einem bestimmten Zeitpunkt getätigt wurde und für eine bestimmte Dauer gehalten wurde. Auf der senkrechten Achse sind die Zeitpunktes des Ankaufs, während sich auf der waagrechten Achse die des Verkaufs befinden.

Wer also 1996 den S&P 500 gekauft hat, vierte Zeile von oben, und im Jahre 2010 verkauft, zweite Spalte von links, hat eine jährliche Rendite von 4,1% erzielt. Allerdings musste er am 01. Januar 1996 zu ersten Kurs kaufen und 2010 am 31. Dezember zum letzten Kurs verkaufen. Da ist kaum möglich, insofern sind die Renditen immer ein wenig theoretisch.

Die langfristige Rendite von Aktien ist positiv

Unabhängig davon sind die Grafik trotzdem sehr grün aus, gleichbedeutend mit einer positiven Rendite zu fast allen Zeitpunkten. Nur beim Kauf 1971 und Verkauf 1976 war die jährliche Rendite mit -3,6% negativ, ebenso bei den Käufen 2001 oder 2006 mit einem Verkauf bereits 2010. Wer also im Minus liegt, muss eben nur ein wenig warten, dann dreht die Rendite bereits wieder ins Plus. Jedoch ist die nicht gleichbedeutend damit, dass Aktien die Inflation ausgleichen!

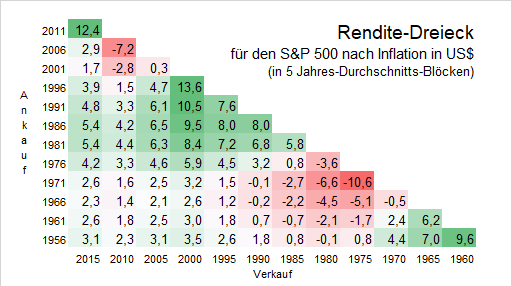

Denn die Inflation ist eben noch nicht enthalten in obiger Grafik. Hier ist deshalb die Grafik erneut, diesmal mit Berücksichtigung der Inflation. Nun sind schon deutlich mehr negative jährlich enthalten Renditen, diesmal auch über längere Zeiträume. Der Brennpunkt ist sicherlich der Zeitraum vom 1971 bis 1975 mit -10,6% jährlich, über 5 Jahre immerhin ein Rückgang von 43%!

Denn die Inflation ist eben noch nicht enthalten in obiger Grafik. Hier ist deshalb die Grafik erneut, diesmal mit Berücksichtigung der Inflation. Nun sind schon deutlich mehr negative jährlich enthalten Renditen, diesmal auch über längere Zeiträume. Der Brennpunkt ist sicherlich der Zeitraum vom 1971 bis 1975 mit -10,6% jährlich, über 5 Jahre immerhin ein Rückgang von 43%!

Das ändert jedoch nichts daran, dass immer noch weite Teile der Grafik grün sind. Die letzte Zeile, eine Anlage beginnend 1956, war immerhin in der Regel leicht positiv, selbst bis 2015. Abgesehen von den kurzen Zeiträumen zu Beginn, die wesentlich besser liefen.

Über lange Zeiträume gleichen Aktien die Inflation aus!

Aber die Inflation kann bedrohlich sein, denn mit ihr kommt es zu deutlich negativen Renditen. Es ist jedoch nicht so, dass die Renditen direkt mit der Inflation zusammenhängen. Vielmehr kommt es um den Zeitraum der Inflation zu einer Neubewertung der Aktien, welche die Rendite deutlich drückt.

Andererseits ist die Rendite auf lange Sicht leicht positiv. Daher wird dieser Einbruch offensichtlich rund um die Zeit hoher Inflation mehr als ausgeglichen. Dennoch ist die Frage, wie es über einen kompletten Zyklus aussieht, weil es in diesem Zeitraum von 1956 bis 2015 nur eine Phase hoher Inflation gab. Der nächste Zeitraum würde die Inflation jedoch wieder drücken.

Die Erwartung wäre, dass die Rendite noch knapp positiv bleibt. Gerade bei der aktuell hohen Inflation kann es jedoch durchaus sein, dass zukünftig ein Zeitraum kommt, in dem die Rendite negativ ausfällt. Vielleicht hat er sogar schon begonnen. Daher gilt es im Moment besonders aufmerksam zu sein. Niemand will im Abschwung dabei sein, aber im Anschluss sind die Renditen sehr gut!