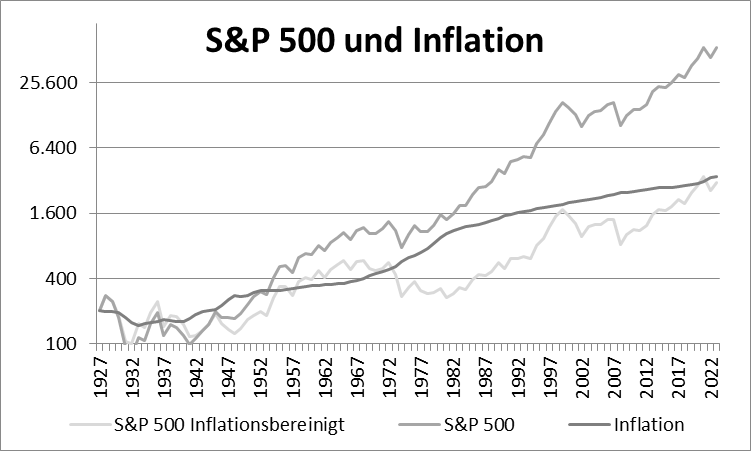

Oft wird darüber berichtet, dass an Aktien auf lange Sicht kein Weg vorbeiführt. Das ist auch verständlich, wenn die langfristige Rendite des amerikanischen Aktienindexes S&P 500 betrachtet wird. Von 1927 bis 2023, also über fast 100 Jahre lang, lag die jährliche Rendite ziemlich genau bei 6%. Aus 100 USD wurden also etwas mehr als 27.000 USD. Aber der USD hat in der gleichen Zeit einiges an Kaufkraft eingebüßt, was 1927 für 100 USD zu kaufen war, kostete 2023 schon rund 1.750 USD. Die durchschnittlichen Inflation betrug damit rund 3% pro Jahr.

Deshalb sollte die Entwicklung des S&P 500 um die Inflation bereinigt werden, um die wirkliche Entwicklung einschätzen zu können. (Genauer wäre es, wenn Du Deine persönliche Inflation nimmst.) Dadurch bleiben am Ende nur noch 2,89% von ursprünglich 6% jährlicher Rendite übrig. Aber selbst wenn dies niedrig klingt, ist es dennoch ein durchaus akzeptables Ergebnis. In der Grafik wird es durch die helle Linie dargestellt, während der S&P 500 und die Inflation die dunkleren Linien sind.

Was ist die lange Sicht?

Insofern, wer ein großes Vermögen für Generationen in Aktien anlegen möchte, konnte zufrieden sein. Der Wert wurde nicht nur erhalten, sondern sogar mit knapp 3% jährlich gesteigert. Allerdings solltest Du Dir immer die Frage stellen, welche Rückschlüsse Du ziehen kannst, wenn Du kein großes Vermögen hast und nicht in Generationen denkst, sondern an konkrete Sparziele wie Deine Altersvorsorge. Dann hast Du keine 100 Jahre, sondern bedeutend weniger, wenn Du im Alter von 22 Jahren anfängst zu sparen und mit spätestens 67 Jahren in Rente gehen möchtest.

Auf den ersten Blick klingt das verdammt lang, weil alleine die Zeit bis zur Rente 45 Jahre sind. Bei einer Rentendauer von weiteren 25 Jahren bis zum 92. Lebensjahr wären es sogar insgesamt 70 Jahre. Aber zwischen den letzten Einzahlung kurz vor der Rente und den ersten während der Rente liegt andererseits nur ein Jahr. Vielleicht liegt die Wahrheit, also die Dauer, deshalb eher bei der Hälfte, also ungefähr 35 Jahren?

Für die Ansparzeit wäre ungefähr die Hälfte, 23 Jahre richtig, wenn Du konstant den gleichen Betrag über 45 Jahre einzahlst, Variante 1. Das bedeutet jedoch, den jährlichen Sparbetrag um die Inflation zu steigern, weil ansonsten die gewichtete Anlagedauer auf 17,5 Jahre sinkt. Wer dagegen immer den gleichen Betrag spart und später mehr spart, nach ein paar Gehaltssteigerungen und wenn die Kinder aus dem Haus sind, können noch bei einer gewichteten Anlagedauer von rund 20,5 Jahren liegen, Variante 2.

Nicht nur in der Verrentung zählt die Rendite

In der Sparphase ist der Zeitraum festgelegt, weshalb die Rendite nur darüber entscheidet, wie viel Geld für die Verrentung zur Verfügung steht. Werden bspw. 1.000 EUR jährlich gespart und diese um 2% jährlich gesteigert, so ergeben sich bei einer Rendite in Höhe von 5% nach Steuern rund 218.000 EUR. Liegt die Rendite nur einen %-Punkt niedriger (4%), sinkt der Betrag auf 170.000 EUR, bei einem mehr (6%) steigt er auf 283.000 EUR. In der Variante 2 liegen die Gelder dagegen etwas kürzer, weshalb die Beträge etwas geringer sind. Bei 5% nur noch 202.495 EUR, rund 7% weniger, bei 4% nur 159.762 EUR und bei 6% dafür 260.208 EUR.

Bei der Verrentung ergibt sich ein anderes Bild. Die Rendite nicht nur die Höhe des möglichen Verzehrs bestimmt, sondern auch noch Anlagedauer des Geldes. Die Rendite beim Verzehr des Geldes wird vermutlich etwas geringer sein, weil Vorkehrungen gegen Kurseinbrüche getroffen werden sollten. Für eine Nachsteuerrendite in Höhe von 4% ergibt sich eine mögliche Entnahme in Höhe von 6,40% des zur Verfügung stehenden Betrags, was bei 218.000 EUR immerhin 13.970 EUR sind. Für Variante 2 wären es eben 7% weniger, ungefähr 12.960 EUR. Traust Du Dir nur 3% zu, sinkt die mögliche Entnahme auf 5,74%, bei 5% steigt sie auf 7,10%.

Je höher die Rendite ist, desto höher kann nicht nur die Entnahme sein, umso langsamer geht am Ende auch der Verzehr. Weil die Gelder auch unterschiedlich schnell eingezahlt werden, sind die Anlagedauern der Varianten ebenfalls unterschiedlich. Für Variante 1 beträgt die Anlagedauer 16,9 Jahre bei einer Rendite von 4%, bei Variante 2 hingegen “nur” 16,7 Jahre. Ist die Rendite jedoch nur 3%, ein Prozent niedriger, so sinkt die Anlagedauer auf 16,0 Jahre (Var. 1) bzw. 15,3 Jahre (Var. 2). Demgegenüber steigt die Anlagedauer auf 18,3 Jahre (Var. 1) bzw. 17,9 Jahre (Var. 2). Zusammen mit der Anlagedauer der Sparphase schwankt die Gesamtdauer je nach Höhe der Rendite zwischen 36,0 und 41,5 Jahren. Bei mittlerer Rendite und Variante 2 wäre es ungefähr 37,3 Jahre.

Welche Auswirkung hat die Dauer auf die Rendite?

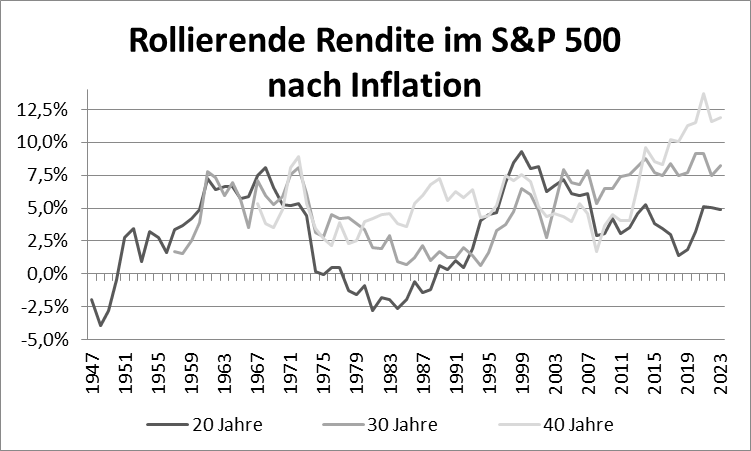

Es ergibt sich aus dem Aktienmarkt und der Inflation an sich, dass die Rendite zu verschieden Zeiträumen unterschiedlich ist. Selbst wenn Du erneut 96 Jahre lang investieren würdest, wäre die gleiche Rendite schon sehr großer Zufall. Bei kürzeren Zeiträumen gilt das gleiche, zumal die Schwankungen größer sein werden. Es macht deshalb keine Sinn, die Vergangenheit nach eine bestimmten Zeitraum zu untersuchen, zumal einzelne Beträge länger und andere kürzer angelegt sein werden.

In der Grafik sind deshalb verschiedene rollierende Rendite für den oben dargestellten S&P 500 nach Inflation dargestellt, für verschiedene Anlagedauern. Das bedeutet die dunkelste Linie zeigt 1947 mit einer die Rendite in Höhe von rund -2% nach Inflation für die 20-jährige Anlagedauer beginnend in 1927. Das war also kein guter Zeitpunkt, aber es ging noch schlechter. Generell waren die 20 Jahre bis zu den Jahren 1974 bis Anfang der 1990er ebenfalls nicht gut. Bei 30 Jahren Anlagedauer gibt es in dieser Zeit keine solchen Tiefs, wobei Renditen von gut 1% über der Inflation für Anlagen bis Mitte der 1980er bis1990er auch nicht gut sind. Heraussticht auf jeden Fall die Rendite über 40 Jahre bis zum Jahre 2021. Das wäre ein guter Zeitpunkt gewesen, in Rente zu gehen.

Nicht von 100 Jahren auf 30 schließen!

Insofern gilt für Aktien auf etwas kürzere Sicht als 100 Jahre nicht mehr die schöne Garantie, dass Schwankungen keine Rolle spielen. Denn wenn Du einen schlechten Zeitraum erwischt, kann es Dich hart treffen. Denn 20 Jahre lang jedes Jahr nach Inflation Geld zu verlieren macht bestimmt keinen Spaß. Zumal Du mehr davon hättest, das Geld direkt auszugeben. Aber vielleicht reicht dieser Anstoß für Dich, Dich weiterzubilden und nach anderen Anlagemöglichkeiten zu suchen, die eine bessere Rendite erzielen. Oder aktiv den Aktienmarkt zu timen, Ansätze werden in beiden Grafiken sichtbar.