Aktiensparpläne sind kein Vermögensaufbau, selbst wenn sie Dir ständig als solches verkauft werden. Jegliches Geld, welches Du passiv in den Aktienmarkt investierst, wird nur mehr oder weniger vor Inflation geschützt. Mehr, wenn Du eine Phase erwischst, in der sich der Aktienmarkt langfristig besser entwickelt, meistens in Phasen sinkender Inflation. Weniger, wenn sich der Aktienmarkt schlechter entwickelt, bspw. in Phasen stark steigender Inflation.

Damit Du also nicht lange auf dem vielleicht falschen Weg verbringst, solltest Du Dich intensiv damit auseinandersetzen, was Dich erwartet. Also was Du finanziell erwarten kannst und wie die Höhe im Verhältnis zu Deinem Einkommen steht. Denn dies ist der Zusammenhang, der Dich interessieren sollte. Denn Du kannst gut abschätzen, welches Einkommen Du im Laufe Deines erzielen kannst. Davon wiederum hängt ab, welches Vermögen Du erwarten kannst.

Welche Einkommen kannst Du erwarten?

Die erste Orientierung für das zukünftige Vermögen ist das Einkommen. Je höher dieses ist, umso leichter kannst Du ein höheres Vermögen erreichen, das ist offensichtlich. Aber dennoch ist es grundsätzlich nur zweitrangig, wenn Du nicht nach einer bestimmten Vermögenshöhe strebst, sondern im Rahmen Deiner Möglichkeiten lebst. Denn niemand bekommt ein finanzielles Problem, wenn er den monatlich benötigten Betrag für seine Ausgaben bis an sein Lebensende zur Verfügung hat.

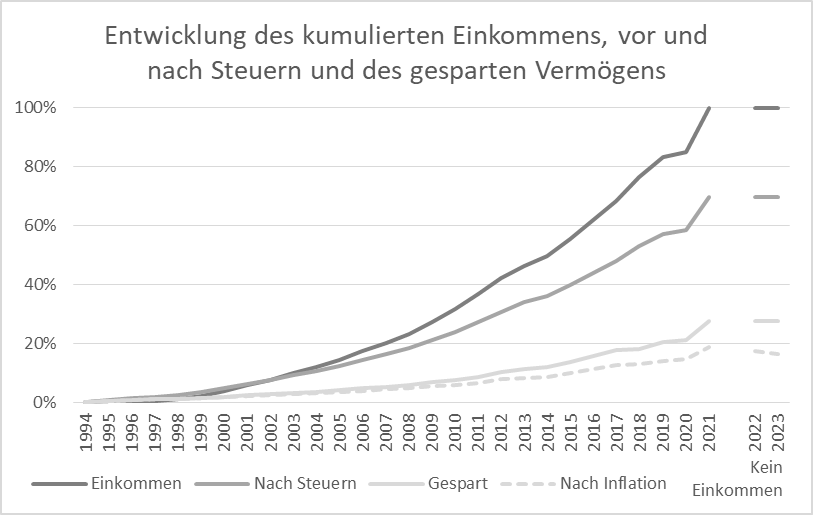

In der folgenden Grafik siehst Du beispielhaft die Entwicklung des kumulierten Einkommens während der Erwerbstätigkeit eines Mannes, geboren Mitte der 1970er Jahre. Das Einkommen wird einfach aufsummiert und beträgt nach 28 Jahren, im Jahr 2021, entsprechend 100%. In den letzten 2 Jahren, 2022 und 2023, kam kein Einkommen hinzu. Darunter befindet sich die dazu passende Linie nach Steuern, In den letzten Jahren ziemlich genau in Höhe von 69%. Die Differenz zum Einkommen sind also genau die Steuern. Darunter befindet sich die Linie des Geldes, welche gespart wurde. Dies sind 21% des Einkommens oder rund 31% des Nettoeinkommens. Die Differenz entspricht also den Ausgaben. Leider bleibt der Wert des Geld nicht erhalten, weil er durch die Inflation abnimmt, was durch die gestrichelte Linie sichtbar ist. Im Ergebnis sinkt das gesparte Einkommen auf 13% des Einkommens oder ungefähr 18% des Nettoeinkommens ab.

Es spielt keine Rolle, wie hoch diese Einkommenssumme nun absolut ist. Jemand mit einem (Brutto-)Einkommen in Höhe von 50.000 EUR könnte also einfach seine Jahre bis zum Renteneintritt als Basis für die Summe nehmen. Plant er 45 Jahre zu arbeiten beträgt die Summe damit 2.250.000 EUR. Arbeitet er jedoch nur 30 Jahre, sinkt sein Einkommen entsprechend auf 1.500.000 EUR ab. Das sind enorm hohe Zahlen, oder nicht? Selbst bei einem durchschnittlichen Einkommen von 32.000 EUR kommen nach 40 Jahren immer hin 1.280.000 EUR zusammen, also noch deutlich über 1 Million EUR.

Was ist daraus zu lernen?

Es ist gut zu sehen, dass die Einkommenskurve exponential verläuft. Das bedeutet, dass das Einkommen zum Ende der Karriere deutlich stärker gestiegen ist, als zu Beginn, zumindest in absoluten Maßstäben. Außerdem ist nicht viel gegen die Steuer zu machen, weil Arbeitseinkommen eben mit dem Zugang versteuert werden muss. Zuletzt erscheint der Sparbetrag mit rund 30% des Nettoeinkommens ziemlich hoch, aber auch dieser ist zum Ende deutlich angestiegen, sogar noch stärker als das Einkommen. Es konnte also später bei höherem Einkommen anteilig mehr gespart werden.

Aber letztlich ist wichtig, welches Geld gespart werden kann und in welchem Verhältnis dies zum Nettoeinkommen steht. In diesem Fall ist es ungefähr ein Viertel des Nettoeinkommens. Die gute Nachricht ist, dass dies für die Aufbesserung der Rente ausreichen sein sollte, um nicht kürzer treten zu müssen. Die schlechte ist jedoch, dass dafür eine Sparquote von 30% notwendig ist, mehr als 40 Jahre Arbeitsleben, ein später Renteneintritt erst mit dem gesetzlichen Renteneintrittsalter und die Inflation sollte ungefähr so niedrig sein, wie in diesen 30 Jahren. Aber selbst dann kann das nun wirklich niemand wollen. Deshalb solltest Du Dich damit beschäftigen, wie Du Dein gespartes Geld vermehren kannst.

Je besser Dir das gelingt, desto besser kann es für Dich laufen. Du brauchst weniger zu sparen, kannst kürzer arbeiten und früher in Rente gehen, vielleicht sogar alles zusammen. Aber Du musst Dich damit beschäftigen, wie Du das erreichen willst. Neben einem individuellen Ansatz gibt es die klassische Empfehlung, einen Aktiensparplan zu nutzen. Aber es bringt Dich nicht wirklich näher an Dein Ziel, Vermögen aufzubauen und früher in Rente zu gehen.

Welche Rendite hilft Dir?

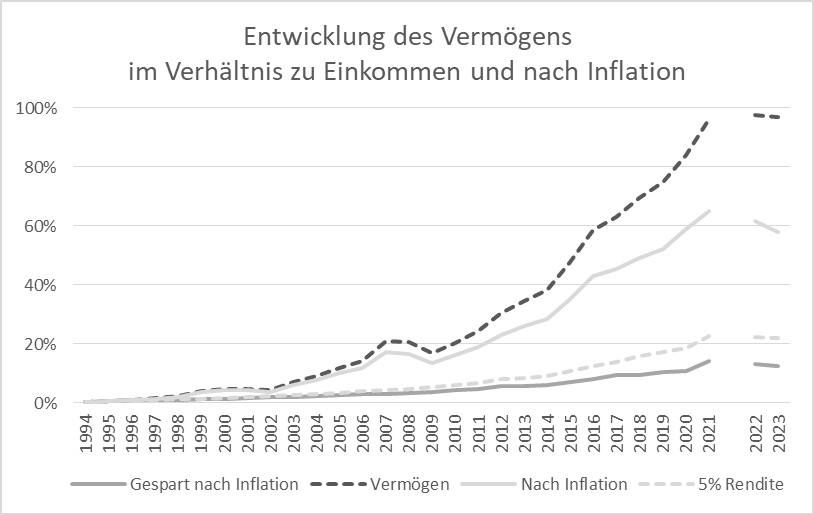

In der folgenden Grafik ist das gesparte Geld nach Inflation zu sehen, welches die Basis für den Vermögensaufbau darstellt. Angelegt in einem Aktiensparplan mit günstigen Indexfonds (ETFs) und einer erzielten Rendite in Höhe von 5% nach Steuern steigt der Anteil von 13% auf 22% an, nur etwas mehr als die 21% vor Inflation. Damit ist klar, dass eine Rendite von 5% nach Steuern, entsprechend ungefähr 6,8% vor Steuern, eben nur die Inflation ausgleicht, nicht mehr. Diese dürfte aber im Bereich der langfristigen Entwicklung eines Aktiensparplans liegen.

Der Anleger hat jedoch keine Rendite in Höhe von 5% erzielt, sondern eine von 14,17%. Das ist zumindest nicht schlecht und seine Vermögensentwicklung wird durch die dunkel gestrichelte Linie dargestellt. Dieses Vermögen vor Inflation liegt insgesamt ziemlich nahe an der Entwicklung des Einkommens, in den letzten beiden Jahren gut an der 100% Linie zu erkennen. Aber auch daran ist die Entwicklung der Inflation noch beteiligt, weshalb die darunterliegende Linie nach Inflation von Interesse ist. Diese zeigt ein Ergebnis von rund 60% des Einkommens.

Im Ergebnis stellt sich Deine Situation folgendermaßen dar. Nimm Dein zu erwartendes Einkommen Deines Arbeitslebens, ob 1,5 Mio. EUR, 2,0 Mio. EUR oder noch mehr. Ohne Sparen wirst Du im Alter auf jeden Fall Einschränkungen in Kauf nehmen müssen. Aber selbst wenn Du sparst, bleiben Dir nach Inflation eben nur rund 60% Deiner Sparquote übrig. Das ist zwar deutlich besser als nichts, aber vermutlich zu wenig. Ein Aktiensparplan wiederum gleich die Inflation aus, bringt Dich aber eben nur auf das Ergebnis vor Inflation zurück.

Was zu tun ist?

Zunächst einmal anzuerkennen, dass Aktiensparpläne in passive Indexfonds kein echter Vermögensaufbau sind, höchstens nominal. Sie sind leider nur ein Schutz des Ersparten vor Inflation. Das ist nicht gut, aber auch nicht schlecht, sondern nur ein Fakt. Daraus folgt, dass andere Ansätze zur Entwicklung des Vermögens gewählt werden müssen. Statt passiv nur in den Aktienmarkt zu investieren, bieten sich zwei Änderungsmöglichkeiten an. Einer ist es, statt passiv anzulegen, dies aktiv zu tun oder tun zu lassen. Der andere ist es, sich nicht nur auf den Aktienmarkt zu konzentrieren, sondern eine Vermögensaufteilung über mehrere Anlageklassen zu nutzen. Wiederum entweder alleine, oder mit Hilfe.

Daraus ergibt sich zwangsläufig, dass die Rendite nicht garantiert sein wird und auch nicht prognostizierbar, weil sie von Deinen Entscheidungen abhängt. Außerdem kommen noch Steuerthemen ins Spiel, weil andere Anlageklassen andere Voraussetzungen bieten und zudem das Umschichten zwischen verschiedenen Anlageklassen Steuerzahlungen auslösen kann. Sollte Dir jedoch etwas am Aufbau von Wohlstand gelegen sein, bleibt Dir keine andere Wahl: Aktiensparpläne sind kein Vermögensaufbau!